Tglxx的帖子

· 大约11小时 ago

每当我看到央行的资产负债表、新的二级债券发行计划,或是某些承诺美元收益率高达 18% 的「稳定收益」产品时,我耳边总会响起一个赛义夫丁式的声音:这货币到底有多硬?又有多少像奥基夫那样的人已经带着炸药下水了? 现在,我只想记住一点:金钱储存着我们未来的选择。要仔细选择货币单位,并警惕任何能够印钞超过你收入的人。

· 大约11小时 ago

每当我看到央行的资产负债表、新的二级债券发行计划,或是某些承诺美元收益率高达 18% 的「稳定收益」产品时,我耳边总会响起一个赛义夫丁式的声音:这货币到底有多硬?又有多少像奥基夫那样的人已经带着炸药下水了? 现在,我只想记住一点:金钱储存着我们未来的选择。要仔细选择货币单位,并警惕任何能够印钞超过你收入的人。

· 1天 ago

比特币跌破80000美元关口,并一度下探至76000美元下方,较2025年高点回撤约40%,市场担忧正在从价格调整演变为信心流失。 最新一轮下跌发生在周末流动性偏薄弱的交易时段,比特币一度跌破76000,后在77000到79000之间弱势震荡。重新回到此前“Liberation Day”关税冲击后出现过的价格区域。 更令市场不安的是,这轮回撤缺乏明确触发因素。市场未见连环爆仓或系统性冲击,抛压更像是由买盘缺位、动能衰退和信念弱化共同塑造,价格下行更具持续性。 与此同时,比特币对地缘政治紧张、美元走弱以及风险资产反弹等常见驱动反应迟钝,资金也未在近期黄金、白银剧烈波动中明显轮动至加密资产,强化了其阶段性“脱钩”与边际影响力下降的叙事。#比特币

· 1天 ago

2026 年 1 月 30 日,贵金属经历了一场将在未来几十年金融教科书中被研究的崩盘。 黄金: 从历史高点 5,600 美元暴跌至 4,718 美元 单日跌幅达 12% 创下自 20 世纪 80 年代初以来最严重的单日跌幅 日内跌幅甚至超过了 2008 年金融危机期间的跌幅 白银: 从 120 美元暴跌至 75-78 美元 数小时内跌幅达 30-35% 创下自 1980 年 3 月(亨特兄弟时代)以来最糟糕的单日表现 几乎抹去了 1 月份的全部涨幅 铂金:下跌 24% 钯金:下跌 20% 为了更直观地理解这一跌幅:黄金市场在一个交易日内市值蒸发了约 3 万亿美元……如果将黄金和白银的损失加在一起,则超过 8 万亿美元。 以下是各国 GDP 参考值: 美国:30.5 万亿美元 中国:19.2 万亿美元 德国:4.7 万亿美元 印度:4.2 万亿美元 日本:4.2 万亿美元 白银的波动更为剧烈。只有经历过亨特兄弟崩盘的交易员才能体会到类似的景象。

· 2天 ago

如何抓住人心?Cluely 用一场争议风暴给出了答案。

其核心是一套精心打造的“逆袭叙事”:创始人以“被名校开除”为起点,包装成“靠AI作弊逆袭顶尖机构”的叛逆英雄,瞬间点燃公众情绪。

传播上,它搭建了一台高效病毒机器:招募超700名创作者,按千次播放1美元结算。内容高度公式化——颜值、炫富、反叛人设,精准刺激年轻群体的焦虑与向往。

全平台协同放大声势:X 立人设,TikTok 主攻流量,Reddit 引争议。成果惊人:3个月斩获10亿播放,成本仅传统广告1/4。

但本质缺陷暴露无遗:营销即产品。当转型推出AI工具时,遭遇全网群嘲。

最终,Cluely 揭示了一个残酷真相:在这个时代,黑红亦是红。它未必赢得尊重,却精准捕获了稀缺的注意力。

· 2天 ago

加密市场正迎来开年以来的最暗时刻。

受宏观流动性收紧与技术性破位双重打击,比特币(BTC)在过去几个小时内加速下坠,不仅日内跌幅一度扩大至9%,更在盘中一度跌破了MicroStrategy(Strategy)——全球持币量最大的上市公司微策略——的加权持仓成本价 $76,037。

比特币上一次跌破这一价位是在 2023 年 10 月。

随着“Saylor杠杆”神话遭遇实质性挑战,市场的恐慌情绪正在向深水区蔓延。

· 4天 ago

比特币的结构性困境:从“避险资产”到“杠杆科技股”

过去人们认为比特币是对抗央行滥发货币的工具,但随着 ETF 获批和机构入场,资金结构发生了根本性变化。华尔街机构将比特币纳入投资组合,通常是将其作为一种“高弹性风险资产”——我们可以从数据中看到,2025 年下半年,比特币与美国科技股的相关性达到 0.8,这是从未有过的高相关性,意味着比特币越来越像一只杠杆科技股。当市场出现风险时,机构更愿意先卖出比特币换现金,不像黄金那样被买入。

数据来源:Bloomberg

更具代表性的是,2025 年 10 月 10 日的暴跌清算,190 亿美元的杠杆仓位被一口气清算,比特币并未展现出避险属性,反而因为其高杠杆的结构出现了崩盘式下跌。

· 4天 ago

比特币的结构性困境:从“避险资产”到“杠杆科技股”

过去人们认为比特币是对抗央行滥发货币的工具,但随着 ETF 获批和机构入场,资金结构发生了根本性变化。华尔街机构将比特币纳入投资组合,通常是将其作为一种“高弹性风险资产”——我们可以从数据中看到,2025 年下半年,比特币与美国科技股的相关性达到 0.8,这是从未有过的高相关性,意味着比特币越来越像一只杠杆科技股。当市场出现风险时,机构更愿意先卖出比特币换现金,不像黄金那样被买入。

数据来源:Bloomberg

更具代表性的是,2025 年 10 月 10 日的暴跌清算,190 亿美元的杠杆仓位被一口气清算,比特币并未展现出避险属性,反而因为其高杠杆的结构出现了崩盘式下跌。

· 4天 ago

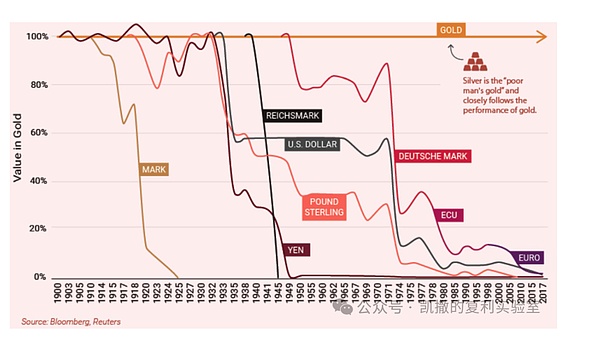

黄金的长期逻辑是否还成立?

结论是:依然坚如磐石。 黄金长牛的核心逻辑不是“通胀”,而是“主权信用的熵增”。

- 全球去美元化: 只要美债作为全球安全资产的地位因制裁和赤字而动摇,央行的购金潮就不会停止。

- 秩序重组: 国际秩序越趋向多极化,黄金作为“超越主权的硬通货”价值就越高。

全球主流法币对黄金的价值在一百多年里无限趋近于0

· 5天 ago

市场的演化从来不是少数人服从多数人的结果,而是由那些手里有大钱、能影响市场的主体说了算,不是看参与的人多不多。 那些流动性提供者、手握巨资的、管各类储备的,还有机构的大佬,才是决定较量结果的关键,因为他们控制着结算与融资点核心环节。 只要他们开始行动,不管其他参与者嘴上怎么说、持什么观点,最后都只能跟着他们的步子走。在这场经济较量里,手里掌握的资本多少,远比参与的人数重要得多。 在这套市场博弈的逻辑里,有一小批资深投机者,或是顶级对冲基金,他们就像是最先看懂市场走向的“先行者”。 这些人不会盯着短期的资产价格偏差赚快钱,反而会专注捕捉市场的“终局前”时刻——也就是市场信心其实已经出现裂痕,但表面上还没显露的关键节点采取行动。

转发此帖子?

与您的关注者分享。

回复